Trước khi muốn xét duyệt khoản vay nào đó, các ngân hàng thường thực hiện thủ tục kiểm tra CIC. CIC thể hiện lịch sử trả nợ vay trước đây của người đi vay và nếu họ có nợ xấu thì sẽ không được phê duyệt. Vậy CIC là gì? Tại sao nó lại ảnh hưởng lớn đến việc ngân hàng ra quyết định đến vậy? Hãy cùng đi tìm lời giải đáp cho các câu hỏi này trong bài viết sau!

CIC là gì? Tại sao lại ảnh hưởng lớn đến việc ngân hàng ra quyết định?

CIC là gì?

CIC là thuật ngữ viết tắt của “Credit Information Center”, dịch ra nghĩa là “Trung tâm thông tin tín dụng”. CIC là một tổ chức thuộc Ngân hàng Nhà nước Việt Nam, có nhiệm vụ thu nhận, phân tích, xử lý và đưa ra các dự báo, lưu trữ thông tin tín dụng cá nhân hoặc tổ chức, phục vụ cho các quyết định và hoạt động của tổ chức tín dụng, ngân hàng.

Chức năng của CIC

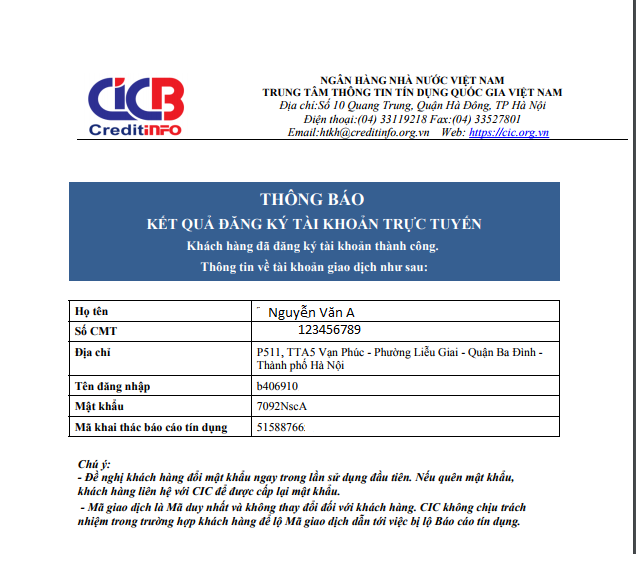

Trung tâm CIC là đơn vị trung gian giúp cung cấp căn cứ, thông tin cho các ngân hàng và tổ chức tín dụng xác thực việc vay vốn của các cá nhân, tổ chức. Cũng có thể hiểu rằng trước khi phê duyệt các đề nghị vay vốn từ ngân hàng hoặc các tổ chức tín dụng, thông tin của người vay sẽ được kiểm tra lại. Kết quả kiểm tra sẽ quyết định việc bạn có được cho vay hay không.

Kết quả kiểm tra của CIC sẽ quyết định việc bạn có được cho vay hay không

Công việc của CIC là yêu cầu ngân hàng hoặc các tổ chức tín dụng gửi hồ sơ đề nghị vay vốn cho trung tâm, từ đó cập nhật danh sách các khách hàng đã và muốn vay vốn. Từ những thông tin này, trung tâm CIC sẽ tổng kết, phân loại đồng thời cho điểm tín dụng và sắp xếp vị trí cho từng cá nhân, doanh nghiệp.

Thế nào là nợ xấu?

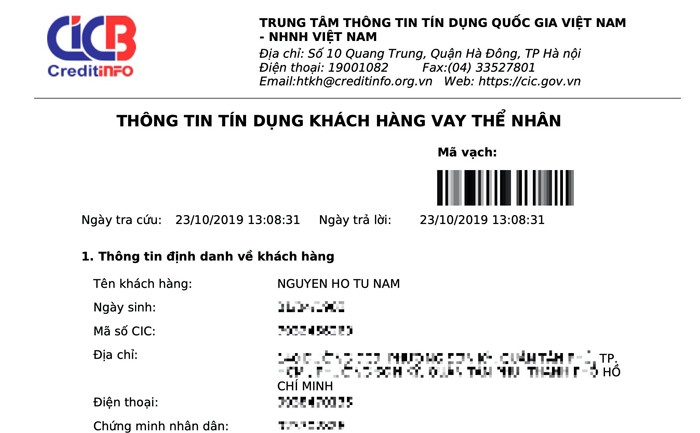

Nợ xấu là khoản nợ có lãi quá hạn hoặc tiền gốc quá hạn trên 90 ngày chưa thanh toán hoặc có nguy cơ bị trốn nợ. Trung tâm CIC sẽ phân loại dữ liệu tín dụng mà các ngân hàng hoặc các tổ chức tín dụng gửi lên. Sau đó, trung tâm sẽ cập nhật các thông tin gồm:

- Số tiền đã vay trước đây và đang vay?

- Mục đích vay?

- Hợp đồng tín dụng với ngân hàng nào?

- Thời gian trả nợ là bao lâu?

- Lịch sử trả nợ cho đến thời điểm hiện tại?

- Người đi vay đang thuộc nhóm nợ nào?

- Hiện có đang thế chấp tài sản hay không?

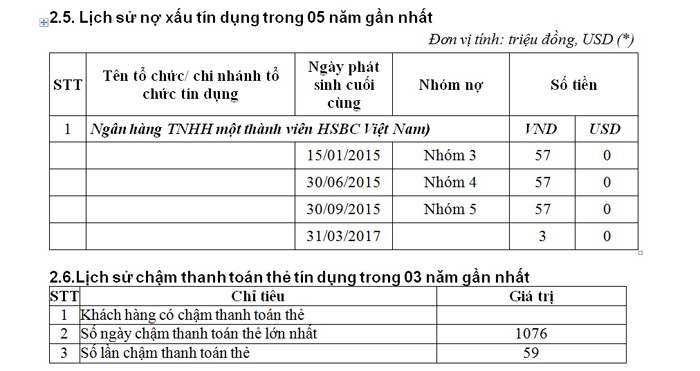

Phần thông tin lịch sử tín dụng nợ xấu trong 5 năm gần đây nhất

Dựa trên các thông tin này, trung tâm CIC sẽ tiến hành thống kê, phân loại nợ xấu. Nợ xấu gồm 3 nhóm 3, 4, 5. Tổ chức tín dụng hoặc ngân hàng sẽ dựa vào nhóm nợ được phân loại để nắm bắt lịch sử tín dụng cũng như khả năng trả nợ của từng cá nhân, doanh nghiệp, từ đó quyết định cho hay không cho vay.

Các nhóm nợ xấu

Dưới đây là 5 nhóm nợ xấu mà bạn cần biết. Nhóm nợ xấu càng cao thì tỷ lệ vay vốn càng thấp.

Nhóm 1: Nợ đủ tiêu chuẩn

- Các khoản nợ còn đang trong hạn, được tổ chức tín dụng xác định là khả năng trả nợ gốc và lãi đầy đủ và đúng hạn cao.

- Các khoản nợ bị quá hạn nhưng dưới 10 ngày, được tổ chức tín dụng xác định là khả năng trả gốc và lãi quá hạn đầy đủ và đúng thời hạn còn lại cao.

Nhóm 2: Nợ cần chú ý

- Các khoản nợ bị quá hạn từ 10-90 ngày.

- Các khoản nợ đã từng được điều chỉnh 1 lần kỳ hạn trả nợ.

Các nhóm nợ xấu được phân loại theo CIC

Nhóm 3: Nợ dưới tiêu chuẩn

- Các khoản nợ bị quá hạn từ 91-180 ngày.

- Các khoản nợ đã được cơ cấu 1 lần thời hạn trả nợ, không kể đến các khoản nợ đã được điều chỉnh 1 lần kỳ hạn trả nợ đã được phân vào nhóm 2.

- Các khoản nợ được giảm hoặc miễn lãi vì khách hàng không có khả năng trả lãi đầy đủ theo nội dung hợp đồng tín dụng.

Nhóm 4: Nợ nghi ngờ

- Các khoản nợ bị quá hạn từ 181-360 ngày.

- Các khoản nợ đã được cơ cấu lần đầu thời hạn trả nợ mà quá hạn <90 ngày.

- Các khoản nợ đã được cơ cấu lại lần 2 thời hạn trả nợ.

Nhóm 5 – Khả năng mất vốn cao

- Các khoản nợ bị quá hạn >360 ngày.

- Các khoản nợ đã được cơ cấu lại lần đầu bị quá hạn >=90 ngày.

- Các khoản nợ đã được cơ cấu lại lần 2 bị quá hạn.

- Các khoản nợ đã được cơ cấu lại lần 3.

- Các khoản nợ đang chờ xử lý.

Địa điểm kiểm tra CIC

Bạn có thể đến các địa điểm sau để kiểm tra thông tin CIC cá nhân:

- Ngân hàng hoặc tổ chức tín dụng nơi bạn đã từng vay vốn.

- Trung tâm CIC của Ngân hàng Nhà nước tại TP. Hồ Chí Minh và TP. Hà Nội.

Bạn sẽ phải trả phí để kiểm tra được điểm tín dụng cá nhân trên hệ thống CIC bởi các ngân hàng, tổ chức tín dụng đã phải trả 1 khoản phí để sử dụng dịch vụ này của CIC.

Bạn có thể đến tại ngân hàng nơi bạn đã từng vay vốn để kiểm tra CIC

Những việc cần làm để tránh rơi vào nợ xấu

- Kiểm soát tình hình tài chính cá nhân/tổ chức trước khi đề nghị vay vốn. Các khoản trả nợ vay không được phép quá 50% tổng thu nhập. Điều này giúp đảm bảo cuộc sống và điểm tín dụng của bạn.

- Đừng cố gắng đi vay nếu lịch sử tín dụng cá nhân của bạn đã rơi vào nhóm nợ xấu, không được phép vay.

- Chú ý đến các khoản nợ sử dụng thẻ Credit Card nhằm đảm bảo thanh toán nợ đúng thời gian, không quá 45 ngày và không nên chi tiêu số tiền vượt quá khả năng trả nợ.

- Không vay tiền nếu chắc chắn không thể trả nợ.

Hy vọng thông tin trong bài viết đã giúp bạn hiểu được CIC là gì cũng như các nhóm nợ xấu, từ đó có biện pháp hạn chế rơi vào những nhóm nợ này. Tóm lại, dù bạn vay hay hoạt động tín dụng như thế nào thì CIC cũng sẽ ghi nhập, lưu trữ hết. Do đó, bạn đừng nghĩ rằng các ngân hàng sẽ quên mất lịch sử tín dụng của bạn mà cho bạn vay một cách không có căn cứ.